Swiss Life Banque Privée a dévoilé, le jeudi 1er octobre, les résultats de la 6e édition de l’Observatoire de la banque privée. L’étude, réalisée entre le 29 juin et le 13 juillet 2020 par OpinionWay, confirme des tendances de fond qui s’accélèrent, en raison notamment du contexte de crise sanitaire et économique, et révèle des comportements individuels atypiques.

Les Français les plus aisés : des épargnants comme les autres face à la crise du coronavirus ?

Face à la crise, les Français les plus aisés (clients ou non de banque privée) ont opté pour la prudence :

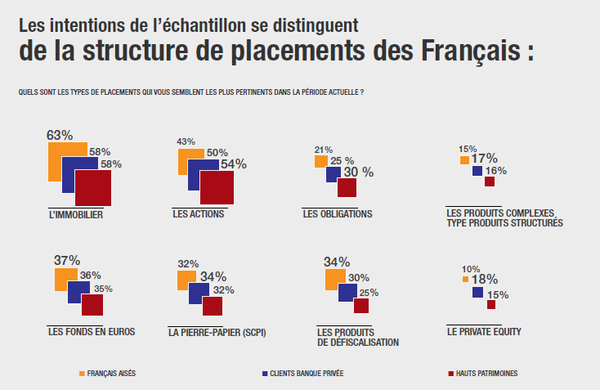

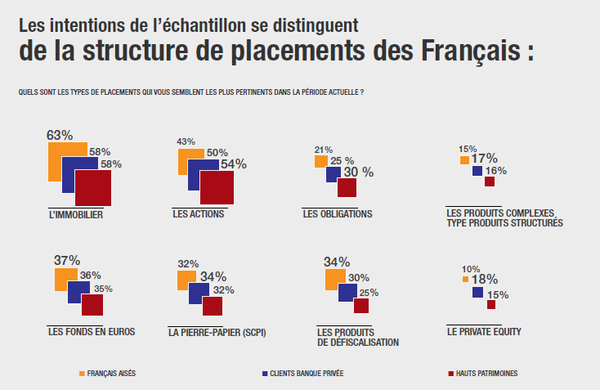

Ils favorisent l’épargne et les placements sûrs (immobilier à 63 %) mais aussi plus risqués (actions 43 %) pour saisir les opportunités offertes par la conjoncture. A noter que les « hauts patrimoines » clients de banques privées sont les plus sensibles à la réalisation de gains rapides.

Ils revoient leurs priorités d’investissement dans une logique plus humaine privilégiant les placements qui ont un impact réel sur l’économie (81 % des répondants).

Les banques privées : une image qui s’améliore !

Dans ce contexte incertain, la perception des banques privées, qui avait déjà tendance à s’améliorer ces six dernières années, ressort nettement renforcée. Ceux qui la pratiquent lui reconnaissent d’avoir su rassurer et délivrer expertise et accompagnement personnalisé.

Que ce soit en matière d’offres ou de services, les banques privées demeurent mieux perçues que les banques de détail : meilleure assistance en matière patrimoniale (70 % des PI), meilleure qualité de service et relationnel (67 % des PI), produits plus performants (62 % des PI), meilleure assistance aux entreprises en matière de financement (49 % des PI).

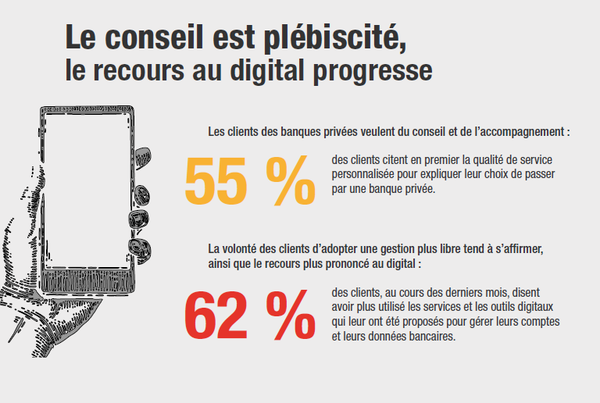

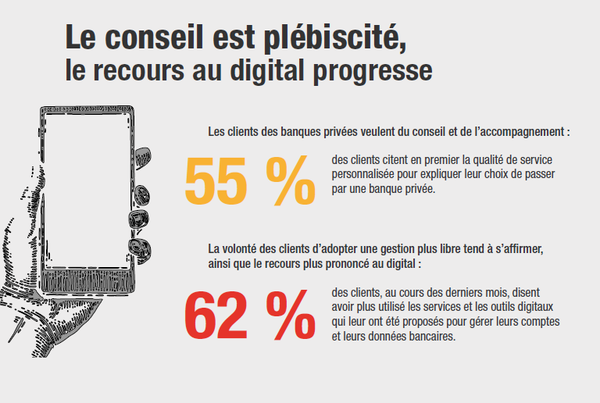

L’étude montre également que la crise a servi d’accélérateur aux deux grandes tendances à l’œuvre dans le secteur depuis plusieurs années :

- Le recours aux services digitalisés qui tend à s’inscrire dans la durée. Les clients accordent plus d’importance aux services de communication digitaux qui mêlent échange et immédiateté (accès aux données en ligne et visioconférences) ;

- Désir d’une autonomie dans la gestion (les modes de gestion libres ou conseillés sont privilégiés) mais sans remise en cause du modèle d’accompagnement « sur mesure » proposé par les banques privées.

« Dans le monde incertain qui a émergé de la crise, la qualité et la personnalisation du conseil offert par les banques privées ont repris une grande valeur, tant auprès des clients privés que des entreprises », explique Hervé Mercier Ythier, président du directoire de Swiss Life Banque Privée. « Les solutions standardisées ou packagées dites sûres mais aux rendements de plus en plus faibles sont délaissées, alors que des opportunités rares et exclusives, au profil de risque marqué mais appuyées par une expertise reconnue, sont vivement recherchées ».

La règlementation MIFID II : d’une contrainte à un atout

Le cadre réglementaire MIFID II continue de participer positivement à l’amélioration de la perception du secteur : une réglementation contraignante (46% des PI), intrusive (60% des PI) mais aussi pertinente (70% des PI) et utile (65 % des PI) malgré une hausse ressentie de la tarification des services (46 % des PI).

En effet, « les textes relatifs à la protection des investisseurs, longtemps perçus comme créant de lourdes contraintes administratives, semblent compris dans leur finalité, ce qui soulage les banques chargées de les mettre en œuvre et de les communiquer », précise Hervé Mercier Ythier, président du directoire de Swiss Life Banque Privée. « Par ailleurs, les outils et pratiques digitales ont trouvé leur place, notamment dans la simplification de l’accès à l’information et des interactions avec son banquier privé. C’est un véritable glissement des mentalités et habitudes qui s’est opéré en peu de temps et qui justifie les importants investissements réalisés par Swiss Life dans les outils digitaux ».